O financiamento é uma das principais formas de adquirir um imóvel no Brasil. O financiamento é um empréstimo que você pega quando quer comprar um imóvel.

Então, o banco faz o pagamento à vista para o proprietário, e você paga esse empréstimo ao banco de duas maneiras: uma parte à vista, chamada de entrada, e o restante em parcelas. Por esse motivo, todo financiamento cobra juros. Ou seja, além de pagar o valor do imóvel, você paga uma porcentagem sobre o dinheiro emprestado – e é aí que o banco sai ganhando.

Apesar destas taxas de juros, muitos consumidores procuram o financiamento porque o pagamento pode ser dividido por longos períodos. A Caixa, por exemplo, oferece prazo de até 35 anos para você estar com a dívida quitada.

No âmbito do mercado imobiliário como um todo, não é possível fazer um financiamento de imóvel total. Porém, há uma exceção: as famílias de baixa renda cadastradas no programa Minha Casa, Minha Vida. Em certa faixa do programa, o governo quita 90% do valor total do imóvel e financia os outros 10% restantes.

Vantagens e desvantagens do financiamento

Ao fazer um financiamento, você tem mais tempo para quitar o imóvel e paga o empréstimo em parcelas. Quem mora de aluguel e tem o dinheiro da entrada deve considerar essa possibilidade, pois usará o dinheiro para investir em uma propriedade.

Se, infelizmente, não conseguir mais pagar a dívida, poderá vender o imóvel em financiamento e recuperar parte do que já pagou. No entanto, trocar o aluguel pelo financiamento nem sempre compensa.

Por exemplo, se você paga uma parcela muito barata ou mora com a família sem gastar nada, vale mais a pena começar a economizar para dar uma entrada maior no financiamento.

O valor que você paga nessa entrada tem uma importância muito grande, pois quanto maior ela for, menores serão o preço e a quantidade de parcelas que você terá que pagar.

Como financiar um imóvel

Quando você encontra o imóvel que quer comprar, deve ir a alguns bancos pedir uma simulação e uma pré-aprovação do crédito. É importante pesquisar o financiamento em mais de um banco porque as taxas de juros mudam conforme cada instituição.

E você sabe: quanto mais alta for a taxa de juros, maior será a sua parcela – e ainda maior será o valor que você paga no final do financiamento.

Os tipos de financiamento imobiliário

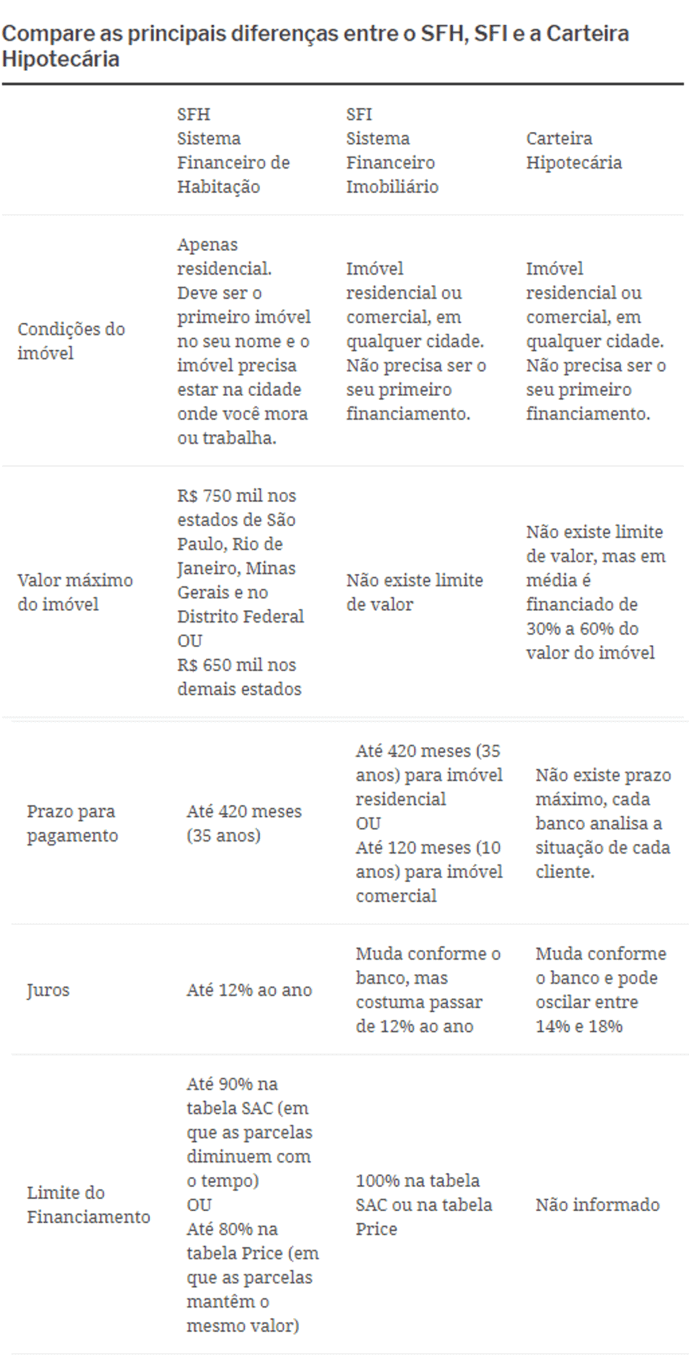

Durante o processo de busca do melhor financiamento imobiliário é comum surgir dúvidas a respeito dos tipos de financiamento que existem no mercado: o Sistema Financeiro de Habitação (SFH), Sistema Financeiro Imobiliário (SFI) e a Carteira Hipotecária (CH).

O Sistema Financeiro de Habitação (SFH) e o Sistema Financeiro Imobiliário (SFI) são as formas de financiar um imóvel mais conhecidas no Brasil atualmente, sendo o SFH a forma de financiamento mais praticada pelos bancos. Existem muitas diferenças entre eles, mas a principal é a taxa de juros.

O SFH costuma ter juros anuais menores, porque existe uma lei proibindo os bancos de cobrarem mais do que 12% ao ano. Além disso, apenas para imóveis financiados através do SFH é possível utilizar o saldo do FGTS. Então, se você estiver dentro das condições desse sistema (que você descobre na tabela abaixo), sempre escolha o financiamento por SFH.

Fonte: KonKero

A Carteira Hipotecária já é mais parecida com o Sistema Financeiro Imobiliário por possuir condições mais livres, como valores e prazos máximos, e não ter regras pré-fixadas por lei, porém sua taxa de juros é maior e pode oscilar entre 14% e 18%.

Como avaliar a renda para financiar um imóvel

Vários fatores são levados em consideração na hora de obter um financiamento. Os bancos costumam verificar se os interessados têm outro imóvel, o tipo de atividade que desempenham, a idade, o valor da entrada, etc.

Com as novas mudanças no programa Minha Casa Minha Vida, do governo federal, interessados com renda familiar mensal de até R$ 9.000 podem ser atendidos. A partir da renda familiar, é definido em qual linha de crédito o interessado se encaixa, bem como quais os subsídios, o valor de entrada e as taxas de juros que poderão beneficiá-lo.

O critério utilizado para determinar o valor máximo que poderá ser financiado leva em consideração a idade do interessado e a regra dos 30%. De acordo com essa regra, o valor da parcela do financiamento não pode ultrapassar 30% do rendimento familiar.

Sendo assim, considerando o tempo máximo de financiamento permitido, teríamos o seguinte: para famílias com renda de até R$ 3.000, é liberado o valor de cerca de R$ 90.000 para financiamento; famílias com renda de R$ 6.000 podem financiar cerca de R$ 175.000; para rendas de R$ 8.000 mensais, o valor permitido para financiamento é, em média, R$ 240.000.

Como usar o FGTS para comprar um imóvel

O Fundo pode ser usado em algumas situações específicas envolvendo o mercado imobiliário: para a compra e construção de um imóvel residencial, para pagar parte ou o total da dívida de um financiamento e para diminuir o valor das parcelas.

No primeiro caso, o saldo que você tem na conta pode ser utilizado para pagar parte ou o total do valor da compra ou construção. No último caso, só é válido se for feito um financiamento que permita o uso do FGTS para a construção.

Já se o plano é pagar parte ou o total da dívida de um financiamento imobiliário, vale ressaltar que o contrato assinado deve estar dentro do Sistema Financeiro de Habitação. A mesma regra é aplicada se o objetivo é diminuir o valor das parcelas. O limite pode ser a diminuição de até 80% dos pagamentos mensais, por 12 meses consecutivos.

Se você tem interesse em fazer um financiamento para realizar o sonho da casa própria, saiba que você pode fazer uma simulação no site da Caixa Econômica Federal e saber mais sobre prazos e as condições.

Você já pensou em financiar um imóvel? Escreva para nós contando sua experiência!

CLIQUE AQUI para conhecer o Sistema 3C da Construção de Riqueza!

Eduardo Moreira

Eleito um dos três melhores economistas do Brasil pela Revista Investidor Institucional, Eduardo Moreira foi apontado pela Universidade da Califórnia como o melhor aluno do Curso de Economia nos últimos 15 anos. Autor de diversos best-sellers, Eduardo foi o primeiro brasileiro a ser condecorado pela rainha Elizabeth II no Castelo de Windsor, em junho de 2012.

Saiba Mais